خاص العهد

"هيكلة" المصارف..خطوة ضرورية ولكن

فاطمة سلامة

كشفت الأزمة الاقتصادية التي يعيشها لبنان عن ضعف وهشاشة لم تكن متوقعة في القطاع المصرفي. ذلك الهيكل الذي بقي لسنوات وسنوات يُمجّد به ويُقدّم على أنّه قطاع متين، صلب وقوي، لا بل كواجهة للاقتصاد اللبناني، تبيّن أنّه يعاني من أزمات كثيرة. لتلك الأزمات أسباب، وعلى رأسها سوء الإدارة، فمشكلة القطاع المصرفي في لبنان أنّه أساء إدارة المخاطر. صحيح أنّه استفاد لعقود من الهندسات المالية الضخمة التي قدّمت له أرباحا سريعة على طبق من ذهب، إلا أنه في المقابل قام بتوظيفات خطيرة رتّبت عليه تكاليف هائلة. والمُلفت لدى فتح ملف المصارف في لبنان هو حجم هذا القطاع الذي لا يتناسب مُطلقاً مع الناتج المحلي.

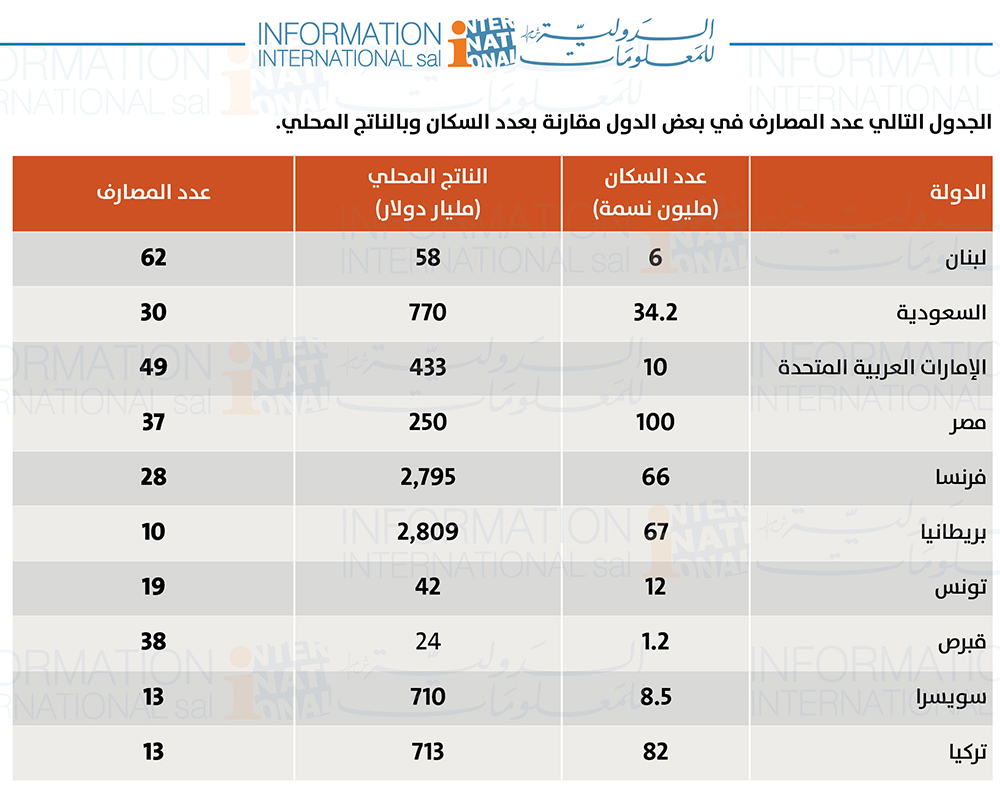

منذ مدة، أعدّت "الدولية للمعلومات" دراسة، خلصت فيها الى أنّ لبنان يعاني من فائض في عدد المصارف مقارنة بالناتج المحلي، وهو الأمر الذي يعيد التأكيد عليه الباحث في الدولية للمعلومات الأستاذ محمد شمس الدين في حديث لموقعنا، إذ يوجد في لبنان 63 مصرفا بين تجاري وأعمال، بينما يبلغ عدد سكان لبنان 6 ملايين، والناتج المحلي 56 مليار دولار، وهو عدد كبير جداً إذا ما جرت مقارنته بدول أخرى كبريطانيا مثلاً التي تملك 10 مصارف رغم أنّ عدد سكانها 67 مليون نسمة، والناتج المحلي فيها 2,809.

بموازاة هذا الفائض في المصارف، تبرز مشكلات عدة في القطاع المصرفي، تلقي سواء بطريقة مباشرة أو غير مباشرة أعباء على الدولة اللبنانية، الأمر الذي يستدعي دمج المصارف وهيكلتها. هذه التوصية ينادي بها معظم الاقتصاديين ومعهم سياسيون لإعادة تنظيم هذا القطاع. وقد أشير اليها جدياً في العديد من الاجتماعات الرسمية التي جرت فيها مقاربة قضية الاصلاح المصرفي. فماذا تعني هيكلة المصارف؟ وما الفائدة منها؟.

في علم الاقتصاد، يشير مفهوم "هيكلة المصارف" الى التغيير في أحوال وواقع المصارف. هذا التغيير يتم بطرق مختلفة، إما بواسطة زيادة رأسمال المصارف، أو دمج مصرفين أو أكثر، أو استحواذ مصرف على آخر، أو غيرها من السبل التي توصل لهدف الاصلاح المصرفي.

شطب الرساميل وتقليص عدد المصارف

رئيس المركز الاستشاري للدراسات والتوثيق الدكتور عبد الحليم فضل الله يشير الى أن لا شيء محسوما حتى اليوم في البرنامج النهائي للحكومة فيما يخص مسألة الهيكلة. البرنامج تحدّث عن هذا الأمر، لكن دون الدخول في تفاصيل الهيكلة والدمج والاستحواذ على المصارف. ويسرد فضل الله لموقع "العهد" الإخباري رؤيته الواضحة في هذا الصدد. من وجهة نظره، فإنّ خيار هيكلة المصارف مفيد لأنّ وضع القطاع المصرفي غير سليم، ولدينا خسائر كبيرة جداً ستترتب عليه في حال لو أعيدت هيكلة القطاع العام أو الدين العام، وأعيدت هيكلة ميزانية مصرف لبنان. برنامج الحكومة الأخير تحدّث عن خسارة بأكثر من 83 مليار دولار للمصارف، في حال لو أعيدت هيكلة الدين العام، وميزانية المصرف المركزي، مع الأخذ بعين الاعتبار التوظيفات الخطيرة التي قامت بها المصارف سابقاً، الأمر الذي سيرتّب تكاليف هائلة عليها. ماذا يعني ذلك؟ وفق حسابات فضل الله فإنّ ما تقدّم يعني أنه وللخروج من الأزمة نحتاج الى إعادة هيكلة المصارف، لكن مع الأخذ بعين الاعتبار ثلاث نقاط مطروحة وهي:

في النقطة الأولى، يوضح فضل الله أنّ أول خطوة لحل مسألة الخسائر التي تحدثنا عنها هي أن رساميل المصارف البالغة أكثر من 20 مليار دولار سوف يتم شطبها كمقابل للخسائر. بمعنى، حتى نتمكّن من تخفيض الخسائر من أكثر من 83 مليار دولار الى 63 مليار دولار، علينا شطب الرساميل. عملية الشطب هذه تعني أنّ كل القطاع المصرفي سيحتاج الى إعادة هيكلة من جديد، وتكوين رأسمال جديد للبدء من الصفر، وهنا يبرز السؤال: من مِن المصارف قادر على القيام بإعادة رسملة فعلية وحقيقية لأموال طازجة فعلية جديدة تدخل الى القطاع المصرفي بحيث تحقق مستوى الملاءة المطلوب؟. بحسب فضل الله، كان مستوى الملاءة سابقاً يحدد بـ15 بالمئة، أما اليوم فينبغي أن لا يقل عن 12 بالمئة من مجموع موجودات المصارف بحسب مستوى الخطر.

ويؤكّد فضل الله أنّ المصرف الذي لا يتمكّن من القيام بالرسملة المطلوبة، معناه أنه يقف أمام خيارين: إما أن يذهب باتجاه الدمج ويتم الاستحواذ عليه من مصرف آخر، أو يذهب باتجاه التصفية وهو خيار مستبعد.

أما النقطة الثانية -بحسب فضل الله- فتتعلّق في أن جزءاً من القطاع المصرفي غير سليم بغض النظر عن الأزمة وتأثيراتها. جزء من المؤسسات المصرفية يعاني من مشاكل كبيرة سواء على مستوى الملاءة أو السيولة أو حتى الخسائر الكبيرة التي حصدتها من التوظيفات الخارجية. المصرف المركزي كان يساعد المصارف للخروج من الأزمة بطريقة أو بأخرى. تماماً كما كانت المصارف تستفيد من الأموال المتأتية من الخارج للتغطية على خسائرها. وكلنا يعرف -يقول فضل الله- أنّ واحدة من أهداف الهندسات المالية في عام 2016 كان مساعدة بعض المصارف على تجاوز وتغطية خسائرها في التوظيفات التي أجرتها بالخارج. لذلك فإن هذه المصارف لا يمكن أن تبقى على حالها بل تحتاج الى إعادة هيكلة والذهاب باتجاه إما الدمج أو إعادة تكوين رأسمال جديد بغض النظر عن الأزمة، لأنها تعاني منذ زمن من مشاكل. وفق المتحدّث فإن بقاء هذه المصارف داخل القطاع المصرفي -حتى ولو لم يكن لدينا أزمة مالية وأزمة دين عام- يرتب خطراً كبيراً على القطاع.

ويشير رئيس المركز الاستشاري للدراسات والتوثيق في النقطة الثالثة الى أنّ عدد المصارف في لبنان أكبر من حجم السوق، اذ لدينا عدد كبير من المصارف، وهذا يقلل من فعالية القطاع المصرفي. هناك عدد من المصارف الصغرى يمتلك فعالية وكفاءة أقل من المصارف الكبرى، إلا أنّ فضل الله يستطرد بالقول انه وخلال الأزمة الحالية والمشاكل السابقة التي عانى منها القطاع المصرفي تبين أن لا فروقات واضحة بين المصارف الكبيرة والصغيرة على مستوى الفعالية والكفاءة والانتاجية لإدارة المخاطر، وهذا لا يعني أنّنا ضد فكرة تقليص عدد المصارف في لبنان. لا فمن المفترض أن يكون هناك خفض لعدد المصارف، ولكن برأيي هذا ليس كافياً اذا لم نقم بإعادة هيكلة كل مصرف على حدة خصوصاً باتجاه نقطة أساسية وهي إدارة المخاطر.

سوء إدارة المخاطر

ويشدّد فضل الله خلال مقاربته لهذه القضية على أنّ مشكلة القطاع المصرفي في لبنان أنه أساء إدارة المخاطر أو بالأحرى، لم يعتمد إدارة علمية للمخاطر، بل كان ينفّذ إدارة رديئة للمخاطر أوصلت القطاع المصرفي الى ما نحن عليه الآن وأوصلت أموال المودعين الى هنا. هذه الأزمة عمرها ليس عاما أو عامين بل عشرات السنوات، وبعد الطائف كان لدينا إدارة حديثة وعلمية ومتقدّمة للمخاطر للقطاع المصرفي، علماً أن المصارف في العالم بأكمله تقوم على إدارة المخاطر، وهذه أهم نقطة يجب أن تعمد المصارف الى إدارتها بطريقة صحيحة وليست خاطئة كما حصل، الأمر الذي أدى الى وصول القطاع الى النقطة التي وصل اليها اليوم.

لم تساهم البنوك في تطوير الاقتصاد

ويوضح فضل الله أن هناك من يقول انّ أزمة المصارف سببها الدين العام وخسائر مصرف لبنان أو العجز في سيولة الدولار لدى مصرف لبنان. جزئياً هذا الأمر صحيح يرتبط بمشكلة الدين العام، لكن هناك مشاكل داخل القطاع المصرفي لا علاقة لها بالدين العام. ويتوقّف فضل الله عند نقطة مهمة تتمثل في أنّ المصارف عندما ذهبت لتوظيف 70 بالمئة من أموالها لدى سندات الخزينة أو "اليوروبوند" لم يجبرها أحد على هذا الأمر، بل ذهبت بملء إرادتها وجزء منها ذهب بدافع الربح السريع والهندسات، وفي نفس الوقت لم تفتّش المصارف عن توظيفات بديلة بل كل توظيفاتها البديلة كانت مجرد قروض شخصية أو استهلاكية. لم تعمد البنوك الى تمويل قطاعات الانتاج والمساهمة في تطوير الاقتصاد، بل على العكس فإنّ معظم القروض التي قدمتها كانت تعطي الدفع باتجاه الاستيراد من الخارج، مع ما يحمل هذا الأمر من انعكاسات وذيول سلبية.

عملية تحتاج الى ما لا يقل عن 15 مليار دولار

وفيما يوضح فضل الله أنّ الهيكلة خيار لا بد منه، يشير الى أنها عملية ليست سهلة، فهي ليست مجرد إعادة هيكلة إدارية أو تحسين للمصارف. إنها عملية تقتضي استقدام أموال من الخارج، وبتقديري أنّ القطاع المصرفي يحتاج الى ما لا يقل عن 15 مليار دولار رسملة، هذا في حال لو خفّضنا حجمه، وهذه الأموال يجب أن تأتي على هيئة دولارات جديدة تدخل الى القطاع المصرفي لا مجرد دولارات دفترية. فإلى أي مدى تستعد المصارف لهذا الأمر؟، خصوصاً أن مصرف لبنان كان قد طلب من المصارف في نهاية عام 2019 رسملة نفسها بـ20 بالمئة ولغاية اليوم لم يتمكّن الجميع من تنفيذ هذا الأمر، يختم فضل الله.